Anschlussfinanzierung

Anschluss-finanzierung

für Deinen Immobilienkredit

%201.svg)

Alles Wichtige auf einen Blick

Kredit ablösen, besser finanzieren

Mit einer Anschlussfinanzierung für Immobilienkredite löst Du die bestehende Baufinanzierung mit einem neuen Darlehen zu neuen Konditionen ab.

Mehr sparen durch Kreditwechsel

Du kannst die Anschlussfinanzierung bei Deiner Bank machen – ein Wechsel zu einem anderen Institut kann Dir aber tausende Euro sparen.

So kannst Du weiterfinanzieren

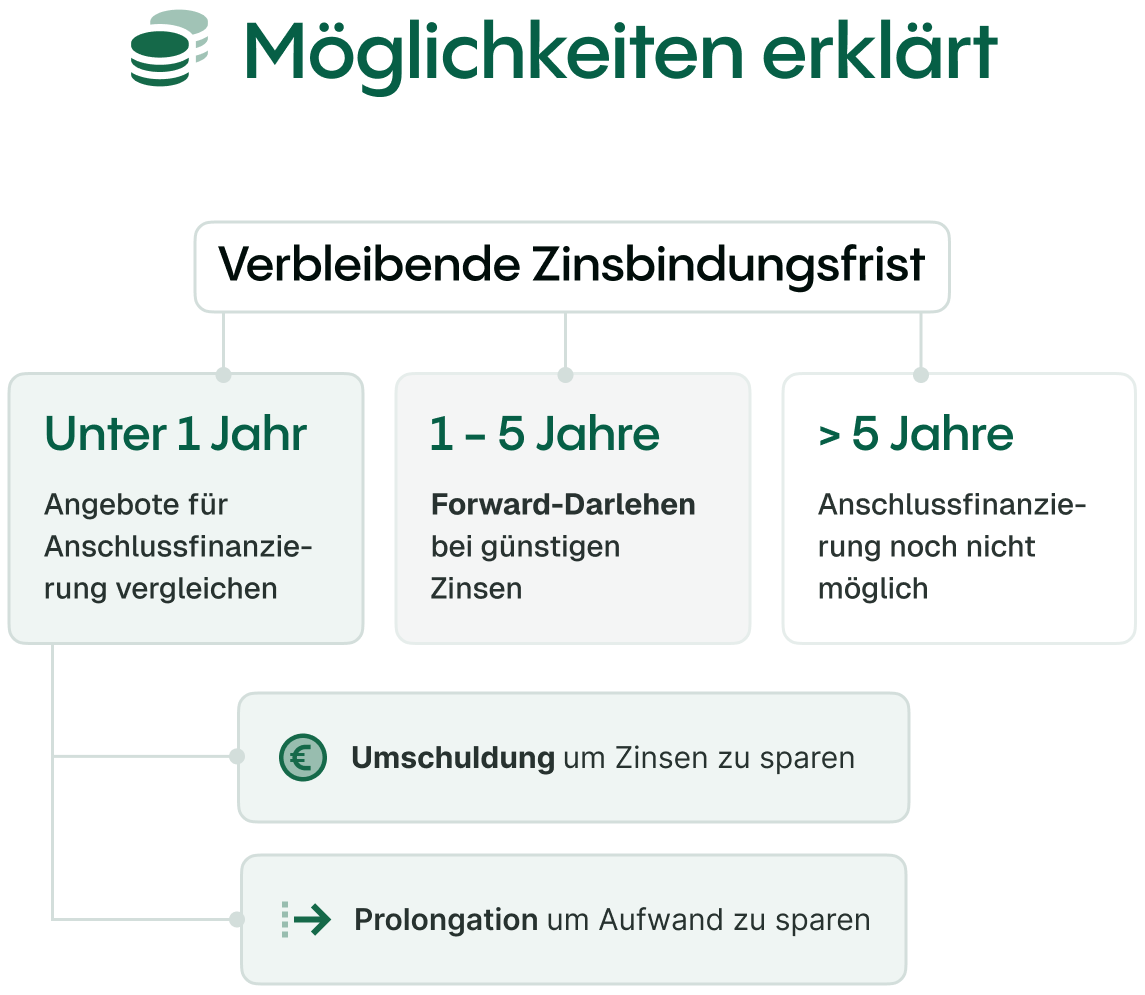

Du hast vier Möglichkeiten für die Anschlussfinanzierung: Prolongation und Umschuldung, jeweils als Forward-Darlehen oder zum Ende der Zinsbindung.

Kostenlose Beratung nutzen

Für die passende Anschlussfinanzierung ist unabhängige Beratung sinnvoll – wir analysieren Deine Situation und beraten Dich kostenlos.

Dein Weg zur Anschlussfinanzierung

Endet die Zinsbindung Deines Immobilienkredits, benötigst Du eine Anschlussfinanzierung zur Tilgung der Restschuld. Du kannst Deinen Kredit bei der bisherigen Bank verlängern oder zu einer neuen Bank wechseln, je nachdem, ob Du sparen oder Aufwand minimieren möchtest. Informiere Dich mindestens 6 Monate vor Ablauf über die Anschlussfinanzierungs-Optionen.

Baufinanzierung abgeschlossen

Du hast vor einigen Jahren Deinen Immobilienkredit aufgenommen, mit einer festen Zinsbindung von zum Beispiel 10 oder 15 Jahren.

Die Zinsbindung läuft aus

Der Zeitpunkt des Ablaufs rückt näher: Deine vertraglich vereinbarte Zinsbindung endet in einem Jahr und Dein Kredit weist eine Restschuld auf. Jetzt heißt es: Frühzeitig handeln!

Anschlussfinanzierung finden

Du brauchst eine neue Finanzierungslösung für die restlichen Kosten Deiner Baufinanzierung, entweder bei Deiner bisherigen Bank oder einem neuen Kreditinstitut.

Verlängern oder wechseln

Entweder Du bleibst bei Deiner Bank und verlängerst den Kredit zu neuen Konditionen. Oder Du suchst Dir einen Anbieter mit günstigeren Zinsen und kannst so mehrere tausend Euro sparen.

Deine Zukunft sicher geplant

Du hast rechtzeitig die beste Lösung für Dich gefunden und startest mit Planungssicherheit und langfristiger Ersparnis in die Zukunft.

Lass Dich von unseren unabhängigen Experten beraten.

Arten der Anschlussfinanzierung

1. Prolongation: Verlängerung bei Deiner Bank

Die Prolongation beschreibt die Verlängerung des bestehenden Darlehens bei Deiner bisherigen Bank. Diese Option ist entsprechend mit wenig Aufwand verbunden. Während die meisten Vertragsbedingungen gleichbleiben, wird der Zinssatz neu festgelegt und könnte höher sein als bei einem Bankwechsel.

2. Umschuldung: Bankwechsel

Mit der Umschuldung wechselst Du nach Ablauf der Zinsbindungsfrist Deines bisherigen Kreditgebers zu einem anderen Kreditinstitut. Dies bietet die Möglichkeit, Konditionen zu vergleichen und die Vertragsbedingungen neu auszuhandeln. Idealerweise beschäftigst Du Dich mindestens 6 Monate vor Ablauf der Zinsbindung mit dem Angebotsvergleich.

Beispielrechnung Umschuldung vs. Prolongation

Die folgende Beispielrechnung zum Vergleich zwischen Umschuldung und Prolongation zeigt, dass eine Umschuldung bei einem niedrigeren Zinssatz trotz einmaliger Nebenkosten auf lange Sicht deutliche Zinsersparnisse gegenüber einer Prolongation bringt. Dadurch können in diesem Beispiel über 10 Jahre rund 9.190 € Gesamtkosten gespart werden.

Hinweise

Die Monatsrate wird berechnet aus Sollzins + Tilgung auf Basis der Annuität.

Die Ersparnis ergibt sich aus der Differenz der Gesamtzinsen.

Weitere Kosten bei einer Umschuldung, wie Vorfälligkeitsentschädigung, wenn außerhalb der Zinsbindung, sind nicht berücksichtigt.

Eine genaue Berechnung hängt von Deiner individuellen Situation ab (Einkommen, Kreditgeber, Bonität).

3. Forward-Darlehen: Zinsen reservieren

Die beste Option für Dich

Wir beraten Dich zu Deiner individuellen Situation und finden die passende Lösung für Dich.

Fristen für die Anschlussfinanzierung

Früh planen, besser finanzieren

Sorgst Du Dich frühzeitig um eine Anschlussfinanzierung für Deinen Immobilienkredit, erhöhen sich die Chancen auf günstige Konditionen.

Bank verlängert oft, muss aber nicht

Hausbanken unterbreiten meist drei Monate vor Ablauf der Zinsbindung des bestehenden Kredits ein Angebot zur Prolongation, dazu sind sie gesetzlich jedoch nicht verpflichtet.

Stressfrei zum Finanzierungsende

Ein rechtzeitiger Angebotsvergleich spart Dir Kosten und Stress zum Finanzierungsende.

Was gibt es bei der Anschlussfinanzierung zu beachten?

3 Gründe für die Anschlussfinanzierung

mit effi

Maßgeschneiderte Finanzierungsangebote

Wir nehmen uns Zeit, Deine individuelle Situation genau zu verstehen und vergleichen Finanzierungsmöglichkeiten von über 800 Kreditgebern, um Dir die optimale Lösung zu bieten.

Bankenunabhängige Kreditberatung

Wir arbeiten unabhängig von Kreditinstituten und sind an keine Bank gebunden. Das bedeutet für Dich: echte Freiheit und volle Transparenz. Unsere Empfehlungen basieren ausschließlich auf Deinen Bedürfnissen – nicht auf versteckten Provisionen.

Persönlicher Ansprechpartner

Dein persönlicher Ansprechpartner beantwortet alle Fragen und hilft beim Vergleich von Angeboten. Alle Informationen werden verständlich erklärt und Du kannst die beste Entscheidung für Dich treffen.

Häufige Fragen zur Hausfinanzierung mit effi

Im besten Fall wirst Du mindestens 6 Monate vor Ablauf der Zinsbindung Deines Immobilienkredits aktiv. Möchtest Du ein Forward-Darlehen abschließen, kannst Du dies mit bis zu 60 Monaten Vorlauf tun.

Die Baufinanzierung ist die erste Finanzierung für Deinen Immobilienkauf oder -bau. Mit der Anschlussfinanzierung zahlst Du nach und nach die Restschuld der Baufinanzierung nach Ablauf der Zinsbindung ab. Hierfür können alle Konditionen neu verhandelt werden.

Die Voraussetzungen für die Anschlussfinanzierung ähneln denen der Baufinanzierung. Du benötigst ein regelmäßiges Einkommen, eine gute Kreditwürdigkeit und eine SCHUFA-Auskunft. Bei einer Umschuldung müssen einige Unterlagen wie Grundbuchauszug und Objektbewertung neu vorgelegt werden, da die Bonität erneut geprüft wird.

Ähnlich wie bei einer Baufinanzierung kannst Du bei einer Anschlussfinanzierung mit einer Zinshöhe von 3,4 % bis 5 % rechnen (Stand: 06/2025). Der tatsächliche Zinssatz ist abhängig vom Wert der Immobilie, der Ablösesumme und Tilgungshöhe, Deinem Einkommen und dem Kreditinstitut.